[이코노믹리뷰=박정훈 기자] 한국 기업에 대한 국가의 세제지원 수준이 미국·일본 기업의 절반에도 못 미쳐 우리 기업들의 경쟁력 확보에 부정적인 영향을 미칠 수 있다는 주장이 제기됐다.

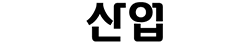

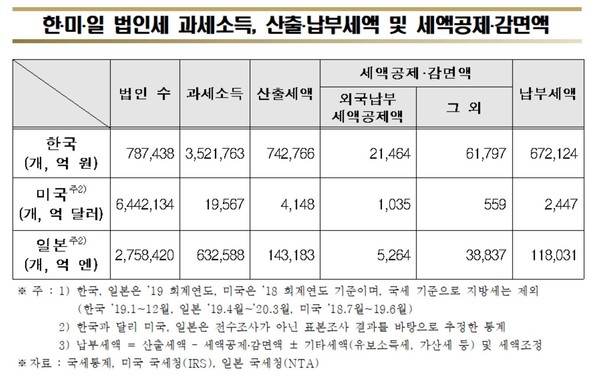

한국경제연구원(이하 한경연)이 한국, 미국, 일본 기업의 법인세 지표를 분석한 결과, 기업이 납부해야할 법인세액 중 각종 공제·감면으로 납부가 면제된 금액의 비중(이하 공제·감면율)은 2019년 기준(미국은 2018년 기준) 일본 24.8%, 미국 18.6%, 한국 8.4% 순으로 나타났다. 이는 세금 100원당 국내기업이 8.4원의 공제·감면을 받을 때, 미국·일본기업은 그 2배 이상인 18.6원, 24.8원을 공제받았다는 것을 의미한다.

조사에 따르면 최근 5년간(2015년~2019년, 미국은 2014년~2018년) 공제·감면율 추이에서는 미국의 공제·감면율은 지속 증가(2014년 10.0%→2018년 18.6%)했고, 일본은 소폭 등락을 거듭하며 비슷한 수준을 유지(2015년 26.1%→2019년 24.8%)했다. 반면, 한국은 지난 5년간 공제·감면율이 지속적으로 감소(2015년 12.5%→2019년 8.4%)하면서, 미국‧일본과 대비되는 모습을 보였다.

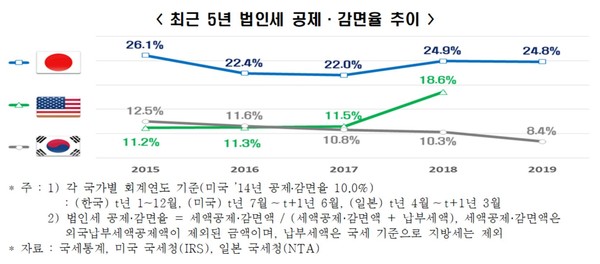

법인세 명목․실효세율 격차,미국 3.4%p > 일본 3.1%p > 한국 1.4%p

같은 조사에서 법인세 명목세율과 실효세율 간 격차도 한국이 가장 작은 것으로 조사되었다. 미국과 일본 모두 실효세율이 명목세율을 평균 3.3%p 하회한 반면, 한국읜 명목·실효세율 격차는 미국·일본의 절반 수준인 1.4%p였다.

한경연은 “실효세율은 각종 공제·감면 혜택을 적용한 후의 실질적인 세부담을 나타내는 것으로, 명목·실효세율 격차가 작다는 것은 그만큼 한국기업들이 미국과 일본에 비해 공제·감면 혜택을 적게 받았음을 방증하는 것”이라고 설명했다.

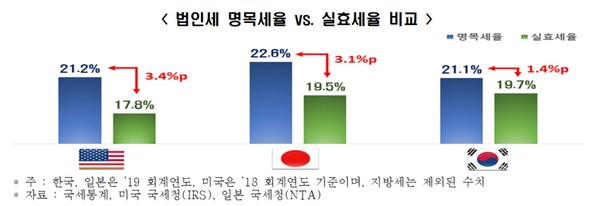

대-중견기업(5.1%) 공제․감면율, 중소기업(20.1%)의 1/4 수준

한경연은 한국의 법인세 공제·감면율이 미국과 일본에 비해 낮은 원인으로서 미흡한 대기업 세제지원을 지목했다. 실제로 공제·감면율을 국내기업 규모별로 구분해 살펴본 결과, 2019년 기준 대·중견기업의 공제·감면율은 5.1%로 중소기업 20.1%의 4분의1에 불과했다.

최근 5년(2015년~2019년)간 추이에서도 대‧중견기업은 공제·감면율이 5년 만에 절반 가까이 하락(2015년 9.7%→2019년 5.1%)했으나, 중소기업의 경우 비교적 비슷한 수준을 유지(2015년 22.3%→2019년 20.1%)했다.

“R&D 세액공제 확대와 최저한세 폐지 등으로 공제․감면 실효성 제고해야”

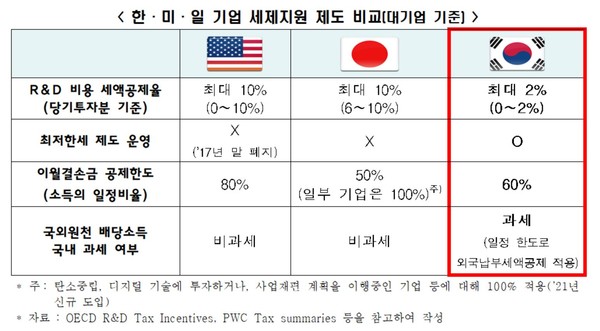

한경연은 법인세 공제·감면율을 미국·일본 수준으로 끌어올리기 위해서는 국내 법인세 공제·감면의 절반 이상을 차지하는 R&D 세액공제의 확대가 필요하다고 주장했다. 한경연에 따르면 미국과 일본은 대기업에 당기 R&D 비용의 최대 10%까지 세액공제를 허용하고 있는 반면, 한국의 R&D 세액공제율은 대기업 기준 최대 2%다.

한경연은 아울러 세액공제·감면 제도의 실효성 제고를 위해 법인세 최저한세 제도의 폐지도 강조했다. 미국은 지난 2017년 말 법인세율 인하와 함께 최저한세 제도를 폐지했으며, 일본 또한 최저한세 제도를 운영하고 있지 않다.

이 외에도 한경연은 소득·비용공제 확대를 통해 과세소득 자체를 줄여주는 방식으로도 세제지원이 강화되어야 한다고 밝혔다. 미국은 소득의 최대 80%, 일본은 50~100%까지 이월결손금 공제를 허용하고 있으며, 두 국가 모두 해외자회사로부터 받은 배당소득을 국내 과세 대상 소득에서 제외하는 등 소득공제 제도를 적극적으로 활용하고 있다.

반면, 한국은 대기업에 대해 소득의 최대 60%까지만 이월결손금 공제를 허용하며, 국외원천소득을 모두 국내 과세소득에 포함하는 등 상대적으로 지원이 미흡한 것으로 나타났다.

추광호 한경연 경제정책실장은 “기업의 세부담 증가는 가격경쟁력은 물론, 투자·고용에 대한 여력 위축으로 이어져 장기적으로 민간경제 활력을 떨어뜨리는 요인으로 작용한다”라면서 “대기업에 대한 차별적 세제지원 완화와 불합리한 조세제도 개선을 통해 기업의 조세경쟁력을 높여야 한다”고 주장했다.